高位套牢机构,“抛掉”畅捷支付的用友网络信任危机是如何产生的?

pos机在线办理网

导语:上半年的大幅亏损,除了云计算行业由蓝海变为红海,竞争大幅加剧之外,用友网络公司本身的问题亦是不少。7月14日,用友网络(SH:600588)发布业绩预告:“公司预计2022年上半年实现归属于母公司所有者的净亏损为2.43亿元到2.73亿元,与上年同期相比将出现亏损。这是自用友2003年上市以来,年中的最大亏损。半年报业绩变脸,由盈转亏。本是“云茅”的用友网络,何以至此?除了云计算行业由蓝海变为红海,竞争大幅加剧之外,用友网络公司本身的问题亦是不少,这篇文章我主要聊一聊过去一年关注用友网络看到的一些问题。

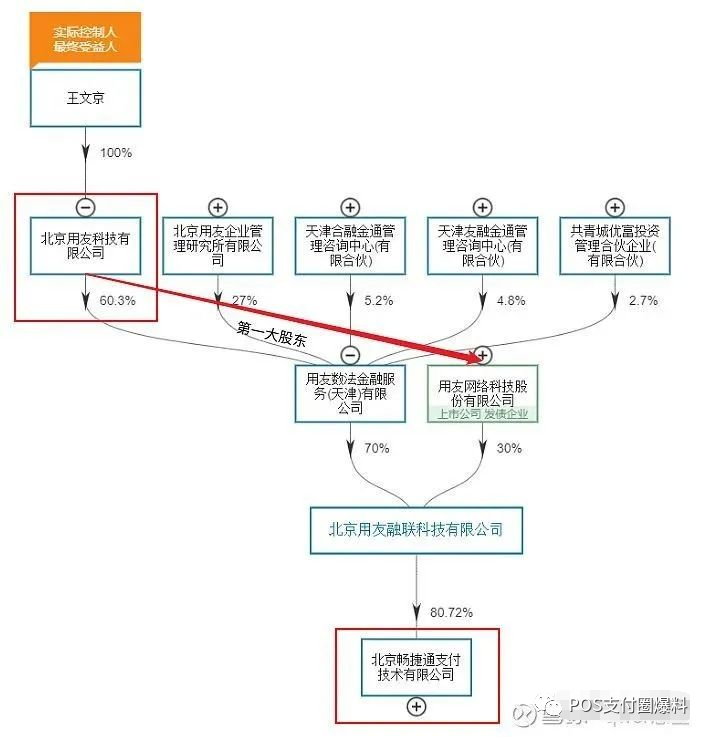

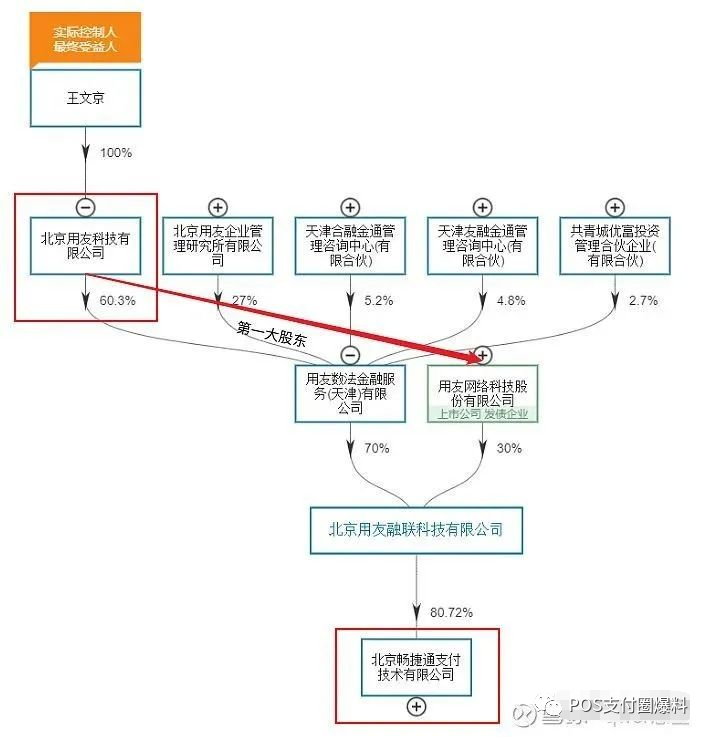

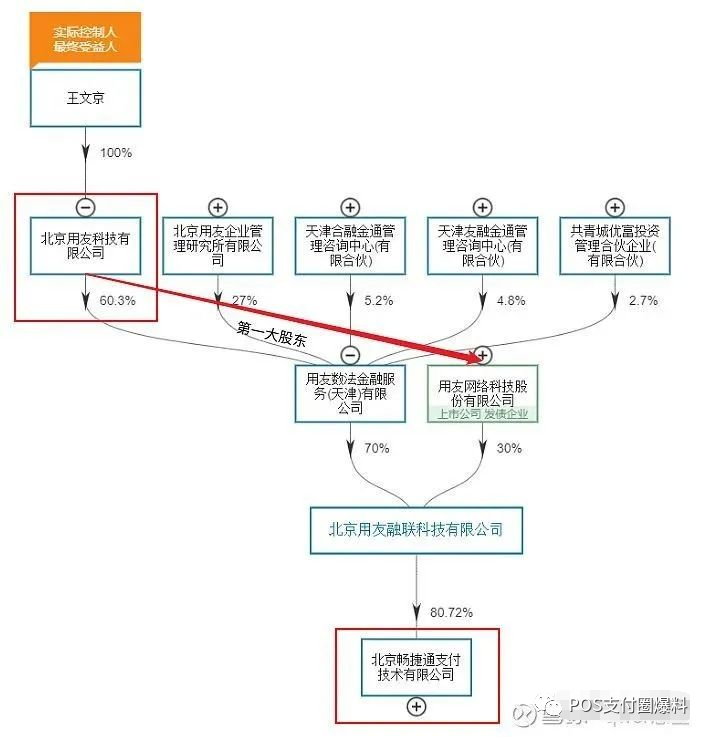

2021年年初,用友系的创始人、实控人王文京重出江湖,频频在资本市场祭出神操作。2022年1月,用友网络定增,在股价高点套牢包括高瓴、高毅、GIC、大小摩、私募大佬葛卫东在内的数家明星机构。都是明星机构,投资决策能力毋庸置疑,为什么都选择了参与此次定增,导致无法脱身?据相关媒体引用“接近用友网络的市场人士”的说法称,用友网络在2021年初对主营业务“云服务与软件”给出的全年营收同比增长的市场指引是25%。在2021年12月对定增参与方进行路演时,用友网络给出的说法仍然是主营业务收入增长20%。而用友网络2021年年报显示,其云服务与软件业务收入为86.41亿元,同比增长15.7%,真实业绩情况要低于该“业绩指引”的预期目标。从给出市场指引到年报出炉,中间有一年的时间,足够公司靠信息差完成很多资本运作。5月30日,迫于舆论,用友发文称:“没有给过机构方任何业绩承诺。”此番“渣男”言论,让市场对用友的的信任程度大降。截至2022年3月31日,用友网络机构股东总数已由2021年年末的434家下降至57家。有此次“前科”在,用友以后发布公告的可信度大打折扣。2022年3月,用友网络拆分出的用友汽车,也成功登陆科创板。这家名为“汽车”的公司,其实是给汽车公司做软件开发服务软件公司。上市前,用友汽车大笔分红,报告期内现金分红金额分别为6426万元、7650万元、4540.8万元和5411.9万元,合计分出了2.4亿元。据招股书,用友汽车本次上市只募集了5.6亿元资金,主要用于车企营销系统升级、车主服务平台升级以及数据分析平台建设。募集金额甚至接近其2020年底持有的5.01亿元现金金额。这实在让人质疑其分拆上市的目的。随着另外两家由用友拆分出的公司:用友金融、新道科技开始进行北交所的第三轮问询。王文京之心,昭然若揭:基于一款企业服务软件,拆成四家公司,力争同时A股上市,一鱼四吃。用友在总结本次年中业绩预亏主要原因时,称:公司预计 2022 年上半年非经常性损益较同期减少约 3.5 亿元,主要由于去年同期处置北京畅捷通支付技术有限公司(“畅捷通支付”)等子公司股权产生的投资收益等影响。此畅捷通非彼畅捷通。通常说的畅捷通其实是一家专注小微企业的云服务、软件提供商,港股上市公司——畅捷通信息技术股份有限公司。这家香港上市公司由用友网络持股61.85%并实际控制。它们之间的关联是,畅捷通支付是香港上市公司畅捷通的子公司,19.28%的股份由香港上市公司畅捷通持有,另外80.72%由北京用友融联科技有限公司持有。梳理一下,用友对畅捷通支付的交易是一次“左手倒右手”操作。2021年3月,以“主动收缩软件业务,加快推进向云服务转型战略”为由,用友网络将其持有的畅捷通支付80.72%股权,转让给其关联公司北京用友融联科技有限公司。如此一来,畅捷通支付的实际大股东变成了北京用友科技有限公司(由王文京100%持股,同时也是用友网络的大股东)。相当于畅捷通支付被剥离出上市公司体系,用友网络不再持有其股权,亦不再将其纳入合并报表范围。

用友通过股权上的一系列操作,把畅捷通支付导出用友网络的实控版图,直接拿捏到了王文京自己手里。从业绩上看,剥离确确实实把亏损做多了,股价做低了,用友网络的股东亏钱了。但你们要抓的是鲁迅,和我周树人有什么关系?用友较低的研发费用率也令人关注。根据用友的老对头金蝶国际的年报,其研发费用率在过去三年分别为17.6%,29.31%,28.38%,大幅上升。从具体金额上看,已经从2019年的5.87亿元增长到2021年的11.85亿,达成翻倍。对比来看,用友对研发的重视程度就稍显逊色。按往年的数据,用友的研发费用占营业总成本的百分比常年稳定在22%左右(过去三年中报分别为22.33%,21.24%,23.44%,年报占比更低,均低于20%)。

业绩预告中提到,公司持续推进云转型计划,预计2022年上半年度实现营业收入35.08-35.67亿元,同比增长10.5-12.5%。其中云服务与软件业务实现收入为 34.83-35.42 亿元,同比增长 18-20%。这样的增长不能说低,但与用友的预计似乎相差甚远。2021年年报中其实早有端倪:用友2021年云服务收入增长的实际数值55.5%,和其年初指引预计的80-100%增速相差一倍。云服务业务增速不及预期,甚至已经开始陷入迟滞。可以预见的是,收入的增长伴随着一定费用尤其是销售费用的增加。用友的总成本可不低。公司预计,2022年上半年度研发费用同比增长超过30%,经过简单计算,公司的研发费用将接近10亿元,假设其他费用不变,用友的营业总成本也将接近37亿元,毛利润仍为负。按往年的数据,即便取最高的研发费用占比推测,用友这次半年报的营业总成本也会达到41亿元以上,比营业收入高出6亿元左右。当然,用友中报的具体业绩尚未披露,这里只是推测。但在持续增长的成本下,用友想玩一手扭盈为亏再为盈,可是有些难度。即便用友一直声称,将持续增加研发投入,落实“强产品”关键任务,增强云服务产品的平台、核心应用和生态融合能力。这话究竟可不可信,从前文的研发费用上可以有所发现,此外,用友的产品反馈中也可窥见一些信息。目前,用友旗下主流ERP产品有面向大型企业的NC cloud,和面向成长型企业的U8 cloud。而随手在知乎上看看相关评论,就能发现不少问题。

版权声明:本文发布POS机在线办理网 内容均来源于互联网 如有侵权联系删除